观点简述:

2015年3月5日,李克强总理在《政府工作报告》“加强多层次资本市场体系建设”部分提到:推出巨灾保险,个人税收递延型商业养老保险,进一步明确了这两项保险新业务在2015年落地。

巨灾保险是保障诸如地震、飓风、海啸、洪水等可能造成巨大财产损失和严重人员伤亡的自然灾害的风险。近年来,我国进入新的灾害多发期,地震、洪涝、干旱、台风等自然灾害发生频繁,造成的损失也呈明显上升趋势,对巨灾保险的需求也开始增加。2015年,我国巨灾保险制度建设开始进入“第二步”,重点是推进立法保障、建立核心机制。目前深圳已建立国内首个巨灾保险试点,预计2015年国内巨灾险将取得更多实质性进展。建立巨灾保险制度能够有效减轻政府和财政负担,充分发挥保险在促进防灾减灾、有效分散灾害风险、有力提供灾后损失补偿等方面的功能和作用。同时,巨灾保险制度的建立也将给国内的产险公司和再保险公司带来新的业务增长点。

个人税收递延型养老保险是保险公司承保的一种商业保险,即投保人在税前列支保费,在领取保险金时再缴纳税款。2014年,国务院发布《关于加快发展现代保险服务业的若干意见》,明确提出将适时开展个人税收递延型商业养老保险试点。此次,政府工作报告进一步明确提出在今年推出税收递延寿险产品,将进一步加快试点工作进程,确保试点工作在部分城市尽快落地。总体来看,个人税收递延型养老保险的发展,有助于促进我国形成政府、企业、个人共同承担的多层次养老体系,缓解目前严峻的养老金形势,并将成为未来一段时间内商业养老保险业发展的核心推动力和寿险业成长的新动力。

灾害频发催生巨灾保险,“三步走”战略稳步推进,深圳试点架构初建,未来试点工作将取得更多实质进展

巨灾保险是保障诸如地震、飓风、海啸、洪水等可能造成巨大财产损失和严重人员伤亡的自然灾害的风险。巨灾的显著特点是发生的频率很低,但一旦发生,影响范围广、损失程度大,超出人们的预期,由此累计造成的损失超过承受主体的实际承受能力。

近年来,我国进入新的灾害多发期,地震、洪涝、干旱、台风等自然灾害发生频繁,造成的损失也呈明显上升趋势。而从国际经验来看,自然灾害的商业保险赔付金额一般都占灾害直接经济损失的30%至40%,而中国这一比例尚不到1%。如汶川地震的直接经济损失为8,451亿元,而保险理赔仅为20亿元左右,占比约为0.2%。因此,国内巨灾保险业的潜力巨大。

近年发生的巨灾及突发事件一览

在巨灾保险制度实施方面,根据中央改革办的安排,巨灾保险制度分“三步走”。第一步,2014年前完成巨灾保险的专题研究,明确制度框架;第二步,2017年年底前,完成相关部署工作,推动出台地震、巨灾保险条例,建立巨灾保险基金;第三步,在2017至2020年,全面实施巨灾保险制度,并将其纳入国家防灾减灾体系当中。截至2014年底,巨灾保险重点课题研究报告已上报国务院,《地震巨灾保险条例》初稿也已完成。按照建立巨灾保险制度“三步走”的规划,2015年开始进入“第二步”,重点是推进立法保障、建立核心机制。

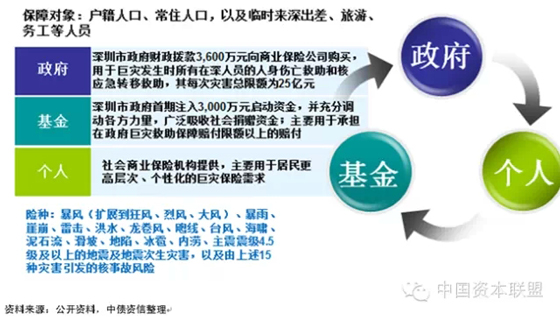

深圳试点巨灾保险制度

深圳市是国内首个巨灾保险试点,2014年6月深圳市政府与中国人民财产保险股份有限公司深圳市分公司签订巨灾保险试点协议书。该巨灾保险体系由三部分组成:政府巨灾救助保险、巨灾基金和个人巨灾保险。政府巨灾险和巨灾基金带有政府保障性质,主要针对人身伤害损失。而个人巨灾险主要针对财产损失。整体而言,深圳试点巨灾险保险机制的设定考虑了财政支持,同时将风险分散于政府、企业、社会和个人,对于巨灾险试点的开展具有较强的示范效应。

总体来看,建立巨灾保险制度能够有效减轻政府和财政负担,充分发挥保险在促进防灾减灾、有效分散灾害风险、有力提供灾后损失补偿等方面的功能和作用,具有重大的经济价值和社会价值。同时,国内巨灾保险业务市场潜力巨大,巨灾保险制度的建立也将给国内的产险公司和再保险公司带来新的业务增长点。

税收优惠有望推动个人税收递延型养老保险快速发展,缓解养老金不足风险

个人税收递延型养老保险是保险公司承保的一种商业保险,即投保人在税前列支保费,在领取保险金时再缴纳税款。由于投保人在购买保险和领取保险金时处于不同的生命阶段,边际税率有较大区别,因此个人税收递延型养老保险能为投保人提供较大的税收优惠。

通过税收递延的方法鼓励全社会共同参与养老保障体系建设,也是国际通行的一种办法,如美国401K计划。401K计划是一种由雇员、雇主共同缴费建立起来的完全基金式的养老保险制度[1],而税收优惠是401k计划发展的源动力。在此之前的补充养老保险计划多由企业缴费,可以享受税优,如有个人缴费则需纳税。401k则由于设置了个人缴费的税收优惠政策而获得了巨大发展,逐步取代了传统的社会保障体系,成为美国诸多雇主首选的社会保障计划。

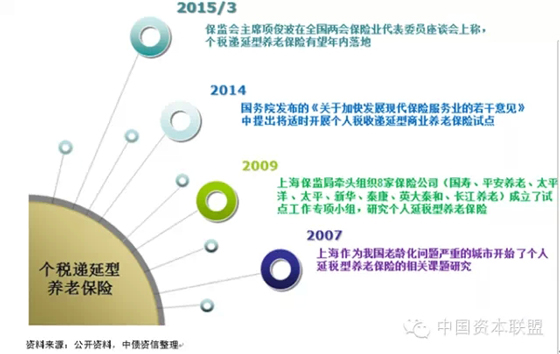

从国内个人税收递延型养老保险的发展进程来看,早在2007年,上海作为我国老龄化问题严重的城市之一便开始了个人延税型养老保险的相关课题研究。2009年,上海保监局牵头组织8家保险公司成立了试点工作专项小组,研究个人延税型养老保险。2014年,国务院发布了《关于加快发展现代保险服务业的若干意见》,提出将适时开展个人税收递延型商业养老保险试点。2015年政府工作报告明确提出后,预计国内个人税收递延型养老保险将取得实质性进展,试点工作的落地进程进一步加快。

[1]美国的养老金分为两个部分,一部分是国家层面的社会保险金,相当于中国的养老保险,保证就业者退休之后的基本的养老生活。另一部分是企业的养老金计划,401K计划是其中重要组成部分,相当于中国的企业年金计划。按该计划,企业为员工设立专门的401K账户,员工每月从其工资中拿出一定比例的资金存入养老金账户,而企业一般也按一定的比例(不能超过员工存入的数额)往这一账户存入相应资金。与此同时,企业向员工提供3到4种不同的证券组合投资计划。员工可任选一种进行投资。员工退休时,可以选择一次性领取、分期领取和转为存款等方式使用。

个人税收递延型养老保险发展进程

未来较长一段时期,我国均将处于老龄化加速期,而基本养老双轨制、基本养老占比高导致养老金缺口大和养老金整体回报率不高,养老金问题日益严峻,完善养老保险体系益发重要。一般而言,养老保险体系由基础养老保险、企业年金和个人商业保险组成,分别由政府、企业和个人承担,呈“金字塔”结构。由于降低了税收负担,个人税收递延型养老保险将获得较大发展,从而有助于建立基本养老保险+职业年金+社会养老保险制度,促进我国形成政府、企业、个人共同承担的多层次养老体系,以应对未来养老金不足、通胀、老龄化等潜在风险。